Alberto Pérez, de 75 años de edad, acudió a la sucursal de su banco para retirar efectivo del cajero automático. De repente, alguien se acercó a auxiliarlo bajo el argumento de que la máquina no leía de forma correcta su tarjeta y que debía “limpiar” la banda magnética.

Alberto accedió a recibir la supuesta ayuda. Entregó su plástico sin saber que estaba siendo víctima del fraude conocido como “tallado”. La estafa consiste en grupos de delincuentes que operan en los cajeros y engañan a los usuarios, sobre todo personas con 60 año o más, para que entreguen sus tarjetas, argumentando que no sirven y se deben “tallar” para una mejor lectura.

Sin embargo, lo que realmente hacen es cambiar la tarjeta.

Se entrega al usuario y se le pide que la introduzca al cajero, mientras otra persona observa disimuladamente y obtiene el NIP del cliente.

Minutos después, desaparecen con el plástico y rápidamente comienzan a hacer compras.

Alberto se dio cuenta muy tarde de que le habían cambiado su tarjeta. Los delincuentes realizaron en minutos un retiro de casi 10 mil pesos y compraron equipo de cómputo por 70 mil pesos.

Actualmente, su caso está en revisión y ya recibió una primera negativa por parte del banco, argumentando que las operaciones se hicieron con la tarjeta de forma presencial, por lo que, de momento, no procede la queja.

Ahora, el siguiente paso es acudir a la Comisión Nacional para la Protección y Defensa de los Usuarios de los Servicios Financieros (Condusef) y continuar el proceso legal.

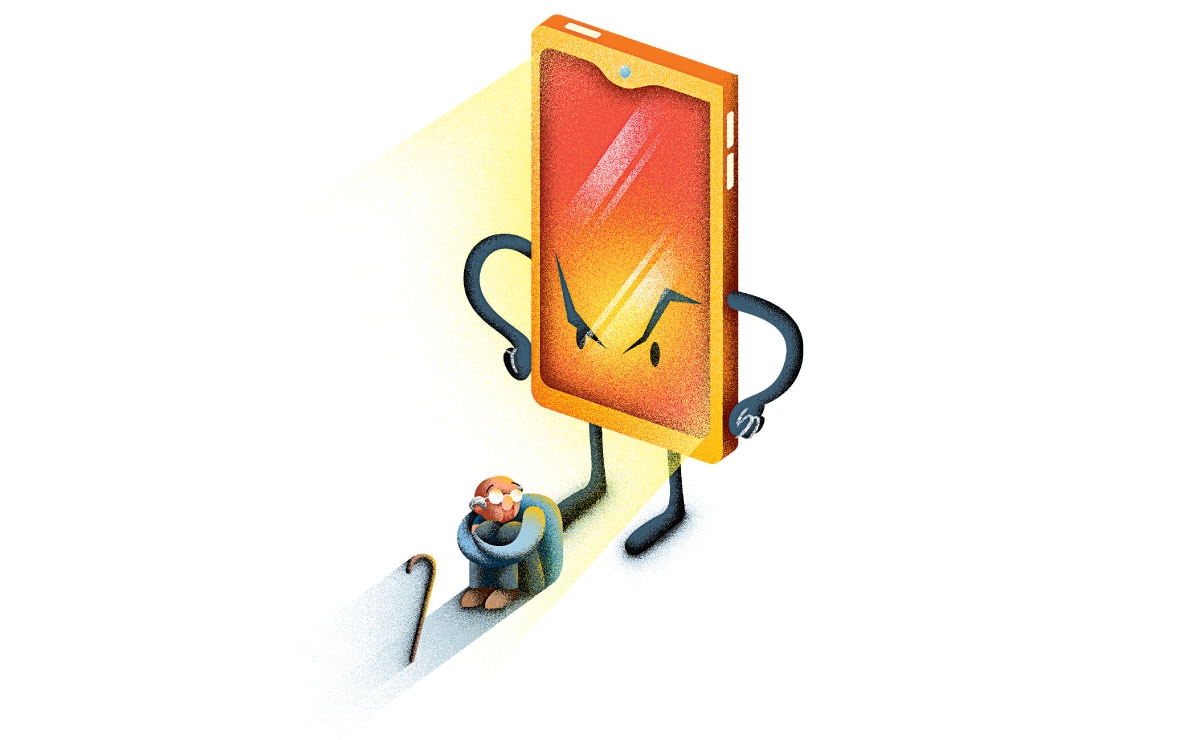

La historia de Alberto es una de miles que involucran a adultos mayores como las principales víctimas de fraude en servicios bancarios. Ante el disparo en las operaciones de banca digital en los días de pandemia y las nuevas tendencias de los usuarios, este grupo de la población se quedó atrás en el uso de la tecnología en operaciones financieras.

En ese sentido, se convirtieron en las mayores víctimas de fraude y, hasta ahora, se tienen pocas iniciativas que los incluyan para que puedan realizar sus transacciones y que no se vean rebasados por las aplicaciones móviles, cajeros inteligentes y otros servicios de nueva generación.

De acuerdo con datos de la Condusef, los adultos mayores son el segmento más propenso a sufrir un fraude. Del total de reclamaciones registradas en todo el sistema financiero entre enero y julio del año pasado, 39.8% o 40 mil 184 asuntos correspondieron a personas de 60 años y más, casi el doble en comparación con las 23 mil 401 quejas reportadas en el mismo periodo de 2020.

Los datos de la Condusef muestran que el fraude hacia los adultos mayores es el único que aumenta, debido a que, en el caso de jóvenes y adultos, disminuye. En particular, las reclamaciones de adultos mayores por un posible fraude en la banca comercial representaron 64.7% del total de quejas entre enero y julio de 2021. Dentro de éstas, las de un posible fraude virtual significaron 25.8%, cuando dos años atrás equivalían a sólo 9.2%, es decir, casi se triplicaron estos asuntos.

“Las reclamaciones por sector o tipo de productos no son iguales tanto por razones de transaccionalidad como de su uso, es decir, del nivel de inclusión”, explica el organismo que preside Óscar Rosado Jiménez.

Grupo vulnerable

Grupos que reciben casos de fraudes coinciden en la vulnerabilidad que suponen los adultos mayores al utilizar los servicios bancarios. La organización Defensa del Deudor ve necesario un esquema de atención que reconozca la realidad de estos usuarios que, en muchos casos, no cuentan con asesoría personalizada y la última tecnología que aprendieron a usar en servicios financieros fueron los cajeros.

“En la mayoría de los casos, la gente ya mayor que llega con nosotros se encuentra desinformada y no está actualizada. No saben de los beneficios de la aplicación móvil del banco para checar el saldo, por ejemplo. Es un nicho social bastante descuidado”, dijo Ángel González, director general de Defensa del Deudor.

Para el especialista, si bien hacen falta mayores esfuerzos de educación financiera en el país, además del apoyo que deben recibir de sus familiares al momento de realizar sus operaciones bancarias, las instituciones financieras deben voltear con mayor cuidado a los adultos mayores, quienes en muchos casos son personas que tienen su patrimonio en cuentas y debe garantizarse la seguridad de sus recursos.

“A los bancos y otras instituciones financieras les falta tener más cuidado con ese grupo social que es importantísimo, porque mucha gente tiene sus pensiones, ahorros.

“Quizá sea gente que ya no solicita créditos, son dados a ahorrar, a tener su dinero seguro. Sí les falta a las instituciones un poco más de atención a esa gente”, añadió González.

Víctimas de varios delitos

Además de los fraudes financieros, los adultos mayores son foco para otro tipo de estafas.

En 2021, el Consejo Ciudadano para la Seguridad y Justicia de la Ciudad de México recibió 4 mil 47 reportes por extorsión a este grupo de la población en todo el país. Al 21 de marzo pasado, el organismo cuenta con 632 reportes.

De acuerdo con el consejo, 54% de las víctimas son mujeres, cuyas principales víctimas tienen más de 70 años de edad.

Los tipos de extorsión que reciben los adultos mayores se dividen de la siguiente manera: 15% por parte de supuestos integrantes de organizaciones delictivas; 12%, secuestro virtual; 9%, cobranza ilegítima y 1%, cobro de derecho de piso. Así, 96% de los casos se quedan en tentativas y 4% se consuman.

La Asociación de Bancos de México (ABM) y Condusef suscribieron en agosto pasado, un decálogo para mejorar la atención y el servicio a los adultos mayores, en el cual se busca que las instituciones incorporen y ajusten sus políticas, procedimientos, productos y servicios para enfocarlos en otorgar un mejor servicio a este grupo social.

“Es importante señalar que este compromiso define en un sentido amplio la perspectiva de inclusión de la banca y el compromiso para hacer la vida más sencilla a sus clientes, sin distinción de género, condición social o edad. Los ocho bancos que se han adherido hasta el momento son BBVA, Banco Regional, Mifel, Azteca, Scotiabank, Santander, CitiBanamex e Inbursa, las cuales representan 65% de la captación y del crédito del sector y han estado realizando en estos meses los procesos de ajuste a sus esquemas de atención, capacitación a su personal y demás actividades necesarias para su mejor cumplimiento”, informó la Condusef.

HSBC señaló que, ante los nuevos requerimientos, como la apertura de cuentas que implica la toma de datos biométricos, se requieren apoyos personalizados para los adultos mayores.

“En lo que respecta a personas de la tercera edad, los apoyamos con todo lo relacionado a biométricos y enfocamos nuestra atención hacia ellos para evitar que sean vulnerados.

Además, en esta nueva etapa de transformación del banco, se están habilitando accesos para adultos mayores y personas con alguna discapacidad en nuestras sucursales”, aseguró HSBC.

¿Qué ha pasado en otros países?

En España, la presión de adultos mayores por tener servicios acordes a su condición ocasionó que los principales bancos extendieran horarios de atención y estén diseñando medidas para atenderlos correctamente.

“Tengo casi 80 años y me entristece mucho ver que los bancos se han olvidado de las personas mayores como yo. Ahora casi todo es por internet y no todos nos entendemos con las máquinas. No nos merecemos esta exclusión. Por eso estoy pidiendo un trato más humano en las sucursales bancarias”, dijo en una carta dirigida a las instituciones financieras el usuario Carlos San Juan de Laorden.

En su petición, dirigida a los grandes bancos españoles como BBVA, La Caixa, Santander y Sabadell, el adulto mayor explicó que las firmas financieras no dejan de cerrar sucursales, además de que los cajeros son complicados en su operación, con horarios limitados y prácticamente con todas las operaciones a realizarse a través de medios electrónicos, con cada vez menor atención personalizada.

“Esto no es ni justo ni humano. (...) Cada vez más, para trámites sencillos, te exigen usar tecnologías complejas que muchos no sabemos utilizar”.

México contaba con 11 mil 698 sucursales bancarias al cierre del año pasado, siendo la menor cantidad de la última década; 14% se ubican en la capital del país, reporta la Comisión Nacional Bancaria y de Valores (CNBV).